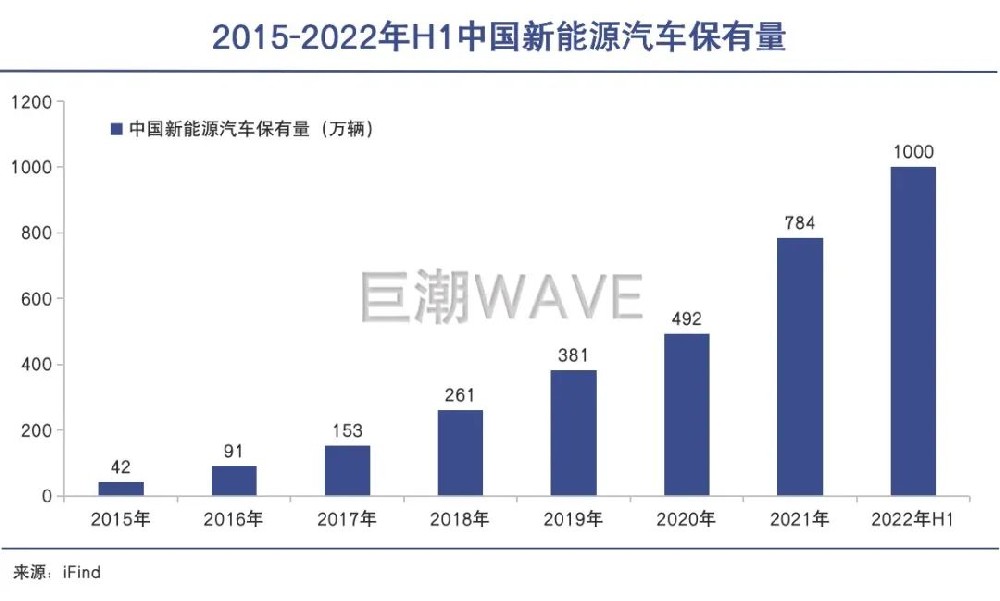

截至2021年,中国新能源汽车产销量已经连续七年位居全球-1位。眼下这一风口已经挤满了各路大佬,红海一片。越来越多的资本,随之将目光盯上了新能源汽车的衍生行业——动力电池回收。

仅近两个月来,就有多家上市公司公告新动向,加快动力电池回收业务的布局:

上市公司们之所以争先入局,原因就在于电动车市场大的想象空间。

未来属于电动车。作为衍生行业的动力电池回收市场,自然也有着广阔的发展空间。且目前回收的市场规模仍然很小,处于早期阶段,属于新玩家的机会要比成熟市场大得多。

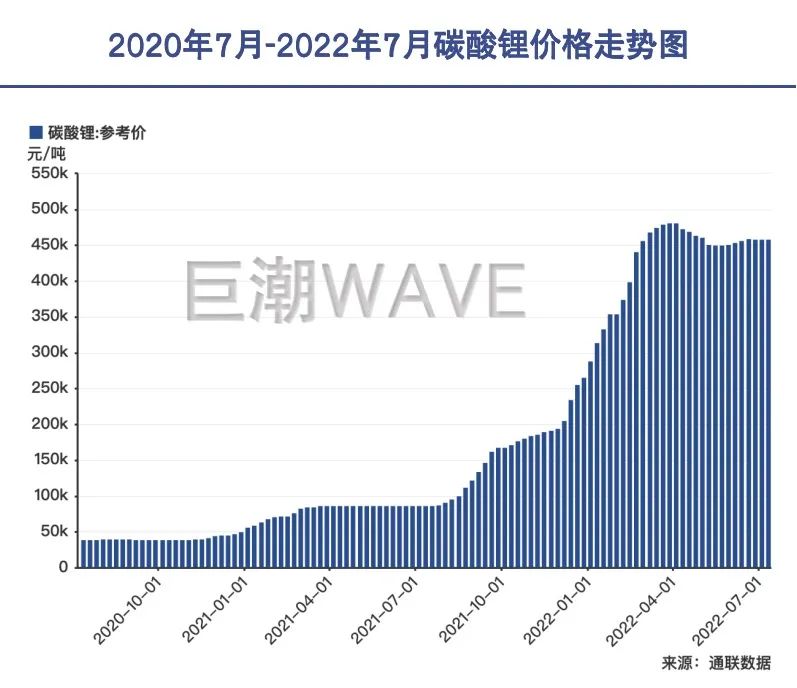

叠加去年以来动力电池原材料价格飙升及供应紧张,动力电池回收的景气度不断攀升。

不过,赛道爆火的背后却是僧多粥少、无序竞争、“劣币驱逐良币”的尴尬局面。

根据公开信息,目前行业内头部正规企业的产能大量闲置,规模和利润都上不去,只能视作战略性的长期布局。

在此背景下,当下火爆的动力电池回收市场更像是一个伪风口。一系列束缚行业发展的问题被解决后,相关企业业绩、股价的起飞才顺理成章。

01 机会大、风险高

鲜少有一个行业像动力电池回收一样,蛋糕还未做大,就有一大群玩家磨刀霍霍,企图分食。

中国汽车技术研究中心数据显示,2020年国内累计退役的动力电池超20万吨,市场规模达100亿元。但仅百亿规模的市场,却在一年内迅速涌入了数万家企业。

天眼查数据显示,我国现存动力电池回收相关企业已有3.6万家。其中2021年新注册企业2.4万家,同比增长超过6倍。

动力电池回收业务的巨大发展空间,是吸引新玩家入局的关键因素——既然未来是属于新能源车的时代,那么动力电池回收也必然是充满发展潜力的新赛道。

上述中国汽车技术研究中心预测,到2025年,我国废旧动力电池回收市场规模或将超400亿元;到2030年,三元锂与磷酸铁锂电池回收将成为千亿级市场。

在实际经营当中,动力电池回收与其他锂电池的回收业务往往密不可分。机构EVTank发布的《中国废旧锂离子电池回收拆解与梯次利用行业发展白皮书(2022年)》预测,2026年中国理论废旧锂电池回收量将达到231.2万吨,理论市场规模将达到943.2亿元。这个市场无疑有着巨大的发展机遇。

但与此同时,大量新玩家的鱼贯而入意味着行业门槛不高和竞争的无序。

去年12月,工信部公布了第三批符合《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单,目前累计共有47家企业入围,业内习惯将其称为动力电池回收利用“白名单”。

在实际业务开展过程中,大部分退役动力电池却流进了“白名单”之外的非正规企业,甚至是小企业、小作坊。而正规动力电池回收企业严格按照国家要求经营,配备专业设备、技术和人员,因此成本更高,在投标价格上没有竞争力。

举例来说,退役电池属于第9类危险品,需要采用专门运输车;正规拆解过程需要布袋除尘器、尾气焚烧系统、废水处理设施等都是不小的成本。

机构EVTank的报告指出,2020年中国市场锂离子电池理论回收量达到47.8万吨,但是实际可统计的真实回收量仅为19.6万吨,占比仅为41%,且实际回收量中还存在较大部分比例被并不具备回收资质的企业处理的情况。

02 赚钱难,效益低

在高企的合规成本之下,动力电池回收生意的盈利水平十分堪忧。

无序竞争对于头部玩家来说无疑是个坏消息:不合规的小企业的围攻下,头部玩家的规模很难做大。

目前即使是格林美、宁德控股子公司——邦普循环等头部的玩家,其动力电池回收业务对于上市公司的业绩贡献也仍然很小,甚至可以忽略不计。

以格林美为例,其在2015年就已经凭借锂电池回收的经验切入到动力电池回收行业,且位列首批“白名单”。然而2021年其动力电池回收业务的收入占上市公司总营收的比重还不到1%。

财报数据显示,2021年格林美动力电池回收业务实现营业收入1.51亿元,同比增长61.63%,仅占总营收的0.78%。

与此同时,格林美的大多数回收产能处于闲置状态。目前格林美动力电池回收的产能设计总拆解处理能力21.5万吨/年,但2021年其回收各类废旧电池和电池废料仅约3万吨,动力电池回收量仅为8407.46吨。其他头部玩家如邦普循环、天奇股份情况也是相似,其电池回收业务多为其他类型的锂电池,动力电池的回收量占比很小。

动力电池回收利用联盟发布的“年度退役动力电池回收行业企业排行榜”显示,2021年恒创睿能的回收量位居前位,废旧动力电池回收量仅为39523吨。

头部玩家尚且如此,大部分近两年匆忙入局的新玩家的实际业绩表现可想而知。因此当下企业入局动力电池回收,更多的是出于长期战略布局,而短期内很难见到收益。也不乏新玩家试图借此炒概念、拉市值。

与此同时,在高企的合规成本之下,动力电池回收生意的盈利水平也十分堪忧。

动力电池回收市场的盈亏与钴、锂等金属价格的波动密切相关。在去年开始的新一轮锂电原材料暴涨之前,动力电池回收的经济效益都比较低。

尤其是磷酸铁锂电池,其残值显著低于三元锂电。去年两会期间,天能股份董事长张天任曾指出,回收企业处置磷酸铁锂电池后,所得到的产品销售价格有时会低于处理费用,甚至连成本价都收不回来。

宁德时代相关负责人也曾在接受媒体时表示,目前回收回来的动力电池以磷酸铁锂电池为主,其有价金属与材料含量较低,回收经济效益低,甚至会有亏损的可能性;而三元锂电池含有大量有价金属与材料,回收的经济效益良好,但其进入市场时间尚短,还未进入报废期。

这种低收益的情况,随着2021年锂电池相关原材料——尤其是碳酸锂价格的快速上涨得到了改善。在碳酸锂价格一年从5万元/吨到50万元的火箭涨幅下,原本并不具备拆解价值的磷酸铁锂电池已经可以实现盈利。因此有大量的企业涌入开始快速布局。

7月4日,格林美在互动平台上回复投资者提问时透露,其动力电池回收的碳酸锂成本比原矿成本低10%以上。所以(动力电池原材料)回收在经济上是可持续的。

但从长期来看,周期属性决定了未来的原材料价格必然会回归到合理区间。届时玩家们可能还将再次面临经济效益低下的问题,甚至动力电池回收业务有可能拖累企业的盈利能力。这对于近两年匆忙入局的上市公司而言都将是个不小的考验。

03 抢资源、促合作

产能大量闲置,实际上是动力电池回收市场的常态。

据业内人士测算,2020年中国市场锂离子电池实际可统计的真实回收量约为20万吨,但上榜“白名单”的只5家企业,能处理的规模就已达到60万吨,处理起来绰绰有余。

因此,当下动力电池回收行业面临的主要问题并不是产能不足,而是能够回收到的电池数量有限。当前影响企业竞争力的关键因素也不是技术能力,而是废旧动力电池的资源获取能力。

目前国内废旧电池回收利用的模式主要有三种,一种模式是动力电池企业通过已有的经销销售以及服务网络渠道进行回收;一种是由电池生产商及电动车生产商或电池租赁公司组成行业联盟,共同负责电池的回收;第三种是交由第三方回收企业(包括小作坊)。

有电池厂或整车厂背景的回收企业如邦普循环,可以依靠母公司资源获取废旧动力电池;小作坊可以以低成本优势高价“抢货”,而第三方回收企业中的正规军则更多依靠与电池厂、整车厂的合作获得废旧动力电池资源,锁定上下游客户。

格林美股价表现(2014年至今)

以格林美为例,其在投资者互动平台上表示,目前已经与大众、戴姆勒奔驰、丰田、长安、蔚来、威马、小鹏、亿纬锂能、孚能科技等430多家整车厂与电池厂达成战略合作。

从格林美2021年动力电池回收量8407.46吨来看,其与各家企业的合作关系深浅不一,所谓的430家“战略合作”有着一定的水分。当然,其中也有关系绑定较深的合伙伙伴如亿纬锂能,两家企业已经形成接近某种联盟的状态。

去年8月,格林美与亿纬锂能签署备忘录,亿纬锂能将报废的含镍动力电池以及电池废料提供给格林美,而自2024年起,格林美将向亿纬锂能供应每年1万吨以上的回收产出镍产品。两者合作期限自产品供应开始延续10年。

这种合作是目前主流的第三方回收企业普遍采取的一种合作模式。电池厂或整车厂用废料换电池材料,既能做到产品增值,还能实现资源保障,做到两者的双赢。

此外,动力电池的梯次利用也需要回收企业与电池厂或整车厂的密切合作。

回收电池的去向,一个是拆解回收,另一个则是梯次利用,当动力电池的实际容量衰减至一定程度,还可以应用到储能、电动叉车等对电池能量密度要求不高的领域,实现价值的更大化。

通过与电池厂或整车厂合作,动力电池回收企业可以快速甄别退役电池的性能、生命周期等信息,大幅降低成本。但梯次利用涉及到车企和电池厂的BMS(电池管理系统)壁垒,这是较为核心的技术机密,轻易不会对外开放。

总体而言,第三方动力电池回收企业要形成紧密的合作关系、获取退役电池资源并不容易。目前国内有新能源车企上百家,主流动力电池厂商近50家,回收“白名单”企业47家,各种回收小作坊超过万家。众多的利益主体,复杂的竞合关系,给产业链的合作带来不小的难度。

但无论如何,掌握废旧电池资源始终是当前玩家们核心的竞争力所在。只有通过规模经济才有可能抵消企业的各项成本,从而实现盈亏平衡和良性循环,在长期竞争中占据先机。

04 写在结尾

去年两会期间,作为人大代表的天能股份董事长张天任如此建议道。

他的发言指向了我国动力电池回收市场如今的症结所在,同时也反映出动力电池回收行业的本质——作为一项环保事业,政策对于动力电池回收市场始终有着举足轻重的影响。未来行业发展关键的决定性变量还在于政策监管。

虽然动力电池回收市场规模将随着新能源车的快速渗透迎来爆发,但如果竞争无序的问题不解决,再大的市场增量都会被快速涌入的“小作坊”分食,利用节省下来的环保成本获利,挤压正规厂商的生存空间。那样的话,动力电池回收赛道将始终是伪风口。